01

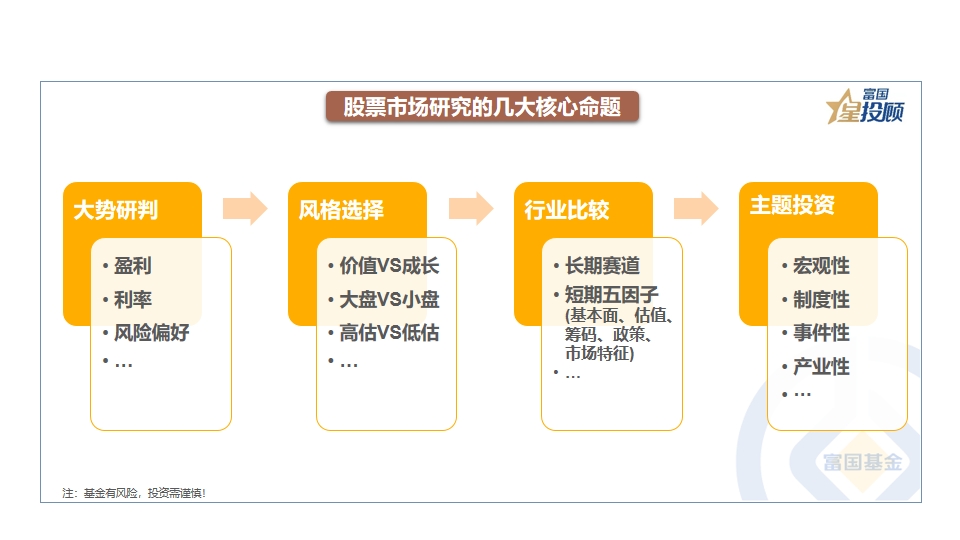

股市研究的几个核心命题:一,大势判断,第二,风格选择,第三,行业对比,四是主题投资在这个过程中,关键点是找到预期差,因为在预期值的形成和不断修正过程中,股价会发生相应的变化

02

追根溯源,股市是由利润,利率,风险偏好三驾马车驱动的谁跑在前面,谁跑在后面,就会走不同的路,要么是牛市,要么是熊市,要么是震荡市一般来说,如果利润,利率和风险偏好同时正向配合,往往会出现牛市

03

目前三要素处于什么阶段盈利:继续抄底前三季度,全部a股归母净利润同比仅增长2.96%,较上半年下降1.57个百分点,利率:流动性依然宽松,但边际动能减弱,下行空间偏紧,风险偏好:在内忧外患下,风险偏好已经被压到极致,提升空间很大

04

抓住三要素的核心矛盾和边际变化是研究的关键目前一个核心矛盾是消费和房地产对增长的约束,但伴随着政策的发展有望改善:其中,优化部署20项防疫措施,将促进企业和居民生产生活的预期恢复,民企融资第二支箭的延伸和拓展,意在民企融资,以地产抬升为主,或者未来看到更多维度的地产修复另一个核心矛盾是美债和美元对全球风险偏好的压制,存在进一步减压的预期:伴随着通胀下行,美元和美债收益率已经见顶,预计未来趋势性下跌

05

未来a股的强弱取决于中长期贷款余额增速的变化从历史上看,a股估值扩大的一个核心驱动力在于中长期贷款余额同比增速的改善,即投资实体经济意愿的进一步增强10月份,中长期贷款余额同比增长10.26%,仍处于历史底部,低于市场预期但伴随着经济预期的回暖,未来信贷,社会融资等金融数据将出现反弹,有望为a股提供积极支撑

06

构建股市思维导图,了解各种因素的影响,心中有杆秤如果把三要素分开来看,驱动因素是复杂的,交织在一起的对于利润,不仅要看消费,投资,出口对经济增长的影响,还要了解工业景气周期和竞争格局对于流动性,重点是明确从央行资产负债表到货币信贷的创造,对于风险偏好,需要多维度感知情绪的起伏

07

市场的一个基本常识:时间创造价值,价值决定价格,价格围绕价值波动所以,长期来看,股市是一台称重机,可以称量上市公司的价值增长,短期来看,股市就是一台投票机,重在选热点,追趋势,游戏赚钱

08

市场的运行不仅反映了资产回报的逻辑,也反映了人性是股市中人性的放大镜恐惧,贪婪,过度自信,盲目跟风,都在市场面前被放大了几十倍所以,更重要的是在别人贪婪的时候害怕,在别人恐惧的时候贪婪

09

从周期的角度来看,股市也可以用不同的周期维度来分解包括:成长周期,财务周期,情感周期,资产轮动资产配置其实有三个要点:战略配置决定方向,战术配置应对趋势,股市的周期性描述为战术配置提供参考

10

成长周期是投资的引力,短期不一定是你的2015年杠杆时代,成长成为少数投资者心中的坚持,在极端估值市场,市盈率被投资者追逐为市场梦想收益率虽然短期股价不一定跟随增长,但走一圈后还是会回到增长轨道

11

金融周期,M1是一个描述a股周期性运动的财务指标金融周期不仅体现在加杠杆和去杠杆的交替,也体现在M1的交替在M1从底部反弹的过程中,市场情绪往往不一定乐观,但投资已经逐渐进入甜蜜区,同时,如果看到盈利能力持续改善的预期,市场情绪变差,也要积极布局

12

情感是说起来容易做起来难的涵养,也是先行一步的基本选择很多时候,情绪最差的时候,市场表面上波涛汹涌,实际上却风轻云淡,情绪积极的时候,表面平静其实是暗流涌动一个可观察的指标,即混合基金指数的同比走势,可以清晰地看到市场表面的风暴

13

资产轮动,市场的扰动千差万别,中周期用非你莫属来形容在每个阶段,市场总是存在不同的矛盾,但反映在资产价格变动的趋势上,却具有高度的周期性特征股票和债券的性价比是非常可靠的实证指标,也是描述a股中周期的核心参考

14

知道自己在哪里,才能更好的应对市场的起伏回顾历史,外部冲击,流动性恶化,盈利趋势下行是历次a股市场崩盘的范式经过前期的深度调整,目前市场已经到了估值,交易,情绪的底部区域所以,再悲观也没用,有所作为才是投资大道

二,风格选择

15

股市的风格是怎么划分的不同的维度可以划分出不同的性格按投资属性可分为价值型和成长型,按市场价值属性,可分为大市场和小市场,按估值属性可分为高估值和低估值,按价格属性可分为高价股和低价股,按照行业属性可以分为周期,消费,金融,科技

16

风格是由什么决定的核心变量是什么当然,在不同的市场环境和不同的分类风格下,影响因素会有所不同但总体来看,景气,货币,信用是核心驱动力,资本,监管,估值是辅助指标更重要的不是绝对值,而是相对强弱

17

相对利润决定风格中期走势长期来看,股市是一台称重机,股价围绕盈利波动,同样,相对盈利趋势的强弱也会决定风格风偏向哪一方但相对性能优势是后验的,把握产业趋势是前瞻性的3—15年,智能手机加速渗透引领移动互联网周期,增长占优,16—18年供给侧改革,具有主导价值,9—21年,新能源+和半导体等国产替代品崛起,增长再次成为主导

18

信用周期和风格没有直接关系,关键是发力方向1—12年,信贷发展方向在于价值:稳增长的主要出发点是宽货币,宽基建,促消费13—15年信贷发展方向越来越大:产业政策大力推动战略性新兴产业发展,建立新兴产业创投基金拓宽信贷9—21年,信贷发展方向越来越大:科技创新板在新经济中打开了广阔的信贷通道,有绿色贷款等结构性信贷支持

19

是利率风格的催化剂,但不能一锤定音一般来说,利率上行幅度宽,利率下行幅度小利率上行期通常对应经济复苏甚至繁荣如果经济复苏强劲,通常会出现极端的市场支配地位,但利率下行,流动性宽松,市场活跃度就会提高,也容易出现小盘股

20

财务状况的变化也会影响a股市场的风格宽货币+紧信用往往带动市场风格增长,宽货币+宽信用,牛市往往恰到好处,风格相对均衡,紧钱+宽信用,价值强劲,a股可能会出现2月28日或9月19日的极端行情

三。行业比较

21

了解行业,把握不同行业的核心驱动力不同行业利润的驱动力不同,经验上有一个上游看价格,中游看数量,下游看利润的规律上游看价格,因为它盈利的动力是价格,看中游的数量,因为规模效应对中游的盈利能力影响很大,看下游利润,因为议价能力是竞争地位的关键

22

行业对比是长,中,短期多维度的权衡中短期内,不同行业之间的比较可以从基本面,估值,筹码,政策,市场特征五个维度进行长期轨迹选择侧重于市场容量,市场份额,海外对标,领先分析,生命周期的比较

23

长期轨迹:布局时代的Beta2010—2015年,移动互联网时代,电子,传媒,计算机,非银金融是主导行业的前5大熟客,而上一轮周期较强的钢铁,石化,银行,地产,煤炭行业伴随着重化工业时代的衰落而不断低迷2016—2020年,在消费升级的带动下,食品饮料,美容护理,家用电器成为年度收入榜最漂亮的男孩,而曾经风靡一时的TMT逐渐落后2021年以来,碳中和,新能源+被寄予厚望,在这个过程中,能源安全和短缺增加了旧能源的爱恨纠葛,房地产和消费在躺赢的历史惯性中等待经济复苏的救赎

24

中短期五大因素:景气分化是行业比较的本质利润增长率是行业比较中具有良好导向作用的指标,除利润增长率外,利润增长率的边际变化更为重要以电力设备为例,今年前三季度利润增速位居行业前列,而Q3利润环比下降,属于高景气但边际恶化的行业

25

中短期五因素:估值均值回归,更多的是辅助参考估值水平和估值历史排名是行业比较中常见的指标从PB和PE估值的历史排名来看,目前大部分行业的估值都低于2010年的历史平均水平客观来说,估值的均值回归是存在的,但由于周期内缺乏稳定的规律,往往难以作为单独的决策指标,更多的是作为辅助参考伴随着时间的推移,平均值也在变化,估值能否回到之前的平均值存在不确定性

26

中短期五大因素:筹码,公募是基金配置的重要参考在公募基金配置系数的变化和2010年以来公募基金配置分位数组成的平面直角坐标系中:第一象限代表上季度持仓增加,持仓已经增加到历史高位分位数水平,第二象限代表的是历史上仍然处于高位的行业,虽然二季度已经减仓,第三象限代表鸡肋或者被遗忘的角落,第四象限通常是最值得注意的部分,代表上一季度公开发行基金有所增加且相对历史配置仍然较低的行业

27

中短期五大因素:政策,侧重方向和边际变化近期政策变化主要围绕两个逻辑链条:一是稳增长政策加码,包括民营企业融资第二支箭外延扩张带动的房地产amp房地产链,以及贴息贷款和信贷支持加杠杆驱动的医疗器械和休闲服务,二是疫情防控政策优化,包括服务业消费重启,可选消费估值修复,医疗需求常态化等

28

中短期五大因素:市场特征的应用,比如日历效应,在a股中的应用历史数据显示,成长初期可以玩游戏,财务末期更稳定从板块来看,年初增长表现较好,1月份大盘下跌时跌幅较小,2月份大盘上涨时涨幅较大,年末金融回报较好,四季度涨幅较其他风格较大

29

目前可以关注的行业有哪些关注年底红包行情与长期投资之间的公约数从市场的特征来看,年底的红包行情是一个承前启后的环节短期内表现最好的行业或主题,在一定程度上是2023年表现最好的行业之一考虑到政策驱动和基本面因素,数字经济,自主可控,能源安全,消费场景恢复,还是四个重要维度

四。主题投资

30

投资的主题是可持续主题投资不同于概念炒作,需要符合长期趋势最后要实现业绩,伴随着时间的推移可能会转化为轨迹投资和价值投资它有重复参与和持续表演的基础

31

投资的四个维度宏观驱动:长期主题,横跨多个行业,比如过去的消费升级,现在的国内替代,政策导向:包括改革释放的制度红利,可持续发展规划和密集的政策催化,行业趋势:中期主题,包括政策支持,科技突破,业绩支撑方向,如5G,新能源汽车等,催化:弱市中往往出现提升相关公司价值的短期题材,局部和偶然事件

32

主体投资的退出策略如何顺利盈利,关系到主题投资的真实效果退出信号可能包括:1)核心逻辑变化,如城市化接近饱和,2)政策由松转紧,如互联网+,3)水龙头达到峰值,说明情绪开始降温,4)鸡犬升天,热点无法再蔓延

。郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。